导语:目前中国的高端机器视觉核心组件设备大多来自国外企业,如高端镜头、高端 CCD 和 CMOS、智能相机、高速图像处理软件等,要想扭转这样的局面,国产机器视觉品牌就不能只一味地去追赶资本,还要让自己真正地能够沉下心来,在软硬件的技术方面下足苦功夫,才有可能打破关键技术被卡脖子的局面。

自1998年配套机器视觉的整套生产线和高级设备引入中国以来,历经二十多年的发展,国内机器视觉上、中、下游均取得了高速增长。

2016年,在工业机器人市场需求快速增长的带动下,机器视觉规模不仅呈现出了快速发展,还带动了国内3D视觉的发展,彼时一众视觉厂商选择快速切入3D视觉赛道,期间也涌现出了一批优秀的国产机器视觉厂商。如果说 2D 视觉是国产化替代的典范,那么 3D 视觉将有望成为国产化引领的典型。

据高工机器人产业研究所(GGII)发布的数据显示,2021 年中国市场机器视觉各大核心部件的国产化份额均已超过70%,其中光源国产化率超过 90%,镜头国产化率 80%左右,工业相机国产化率超过 70%。

2021 年中国 3D 视觉市场增速超过 100%,其中国产厂商开始崭露头角,预计未来 10 年将会是机器视觉发展的“黄金期”。

而随着《2022年机器视觉产业发展蓝皮书》的面世,我们透过层层数据的背后,也看到了机器视觉潜藏的机遇与挑战。

2022年8月3—4日,以“分化、蓄势、共生”为主题的2022年(第五届)高工机器人集成商大会暨十佳系统集成商颁奖典礼在深圳·机场凯悦酒店隆重举行,作为本次大会的一大亮点,高工咨询联合熵智科技、图漾科技、视比特机器人、梅卡曼德机器人、赛那德、灵西机器人、视科普机器人七大参编单位重磅发布《2022年机器视觉产业发展蓝皮书》。

该蓝皮书结合过往以及当下的行业发展节奏,透过市场现状、技术发展、资本布局、场景应用、企业案例和未来前景等多个角度的梳理,为我们客观、真实地还原了机器视觉行业的整个发展脉络以及走势。

旨在帮助机器视觉产业链上的相关企业及投资机构了解当前机器视觉在消费和工业领域应用的最新态势,把握市场机会,做出正确经营决策。

机器视觉赛道融资热度持续升温

受疫情和缺芯风波的影响,在过去的一年里,国内不少新兴领域都显现出了一定的疲态乃至受到重创,大多数资本也由早期的激进回归理性。然而,作为垂直细分的机器视觉行业却迎来了“资本的春天”。

伴随着中国工业化进程的不断深入,机器视觉行业在国内也得到了井喷式发展。尤其是近几年,其增势引发了各路资本的高度关注,据高工机器人不完全统计,仅2022年上半年(1-6月),机器视觉领域就发生融资事件16起,其中融资金额在亿元及以上的融资事件占7起。其火爆程度,可窥一斑。

譬如,2022年6月20日,梅卡曼德宣布完成C+轮融资。本轮融资由全球性顶级投资机构领投,IDG资本跟投,泰合资本持续担任独家财务顾问,这是梅卡曼德在过去一年内获得的第三次大额融资。

梅卡曼德定位为智能机器人基础设施产品公司,在光/机/电核心器件、成像算法、视觉识别算法、机器人算法、工业软件等核心技术上均有深厚积累。已形成包括自研高性能工业级3D相机Mech-Eye、图形化机器视觉软件Mech-Vision、深度学习平台软件Mech-DLK、机器人智能编程环境Mech-Viz、AI智能读表系统Mech-Meter在内的完整智能机器人基础设施产品栈,并通过上千个客户的交付积累了丰富的实际应用经验,在全球范围内率先实现了AI +工业机器人多应用、跨场景的批量落地。

2015年至今,中国机器视觉领域的融资金额、案例数量逐年攀升,这也让更多的业内人士看到了潜在的爆发机会,开始纷纷豪赌入局掘金机器视觉赛道。虽入局者众,但除去少部分的头部企业能够输出标准化产品,大多数企业还是只专注于单一领域,诸如缺陷检测、矢量测量、视觉定位等。

但随着算法驱动时代的到来,软硬件一体化的趋势显现,工艺算法将会成为主要竞争壁垒。加上国内的视觉应用目前还处于发展早期阶段,尤其是 3D 视觉领域,市场尚未出现明显寡头格局,资本市场与新晋企业、团队仍将持续涌入该领域,热度有望延续。

中国机器视觉市场增速超45%

从市场规模来看,近年来我国机器视觉市场长期保持着20%的均速增长,其中2021 年中国机器视觉市场增速超过 45%。据GGII数据披露,2021 年 2D 视觉市场规模约为 117.20 亿元,3D 视觉市场约为 11.51亿元。

根据GGII 预测,至2025年我国机器视觉市场规模将有望超过 380 亿元,其中,3D 视觉市场规模将超过 100 亿元。

3D视觉的崛起,也让更多的国产机器视觉品牌找到了巨头环伺下的突围缺口,视科普机器人便是其中的代表之一。视科普围绕着工业场景,推出了一整套标准化工业解决方案,主要包括识别、运动路径规划、抓取、放置四个部分。

在这些亮眼数据的背后,实则是机器视觉在制造应用场景上的广泛解锁。譬如,3C 电子、半导体(集成电路、晶圆等)、汽车、锂电池、食品包装、物流仓储以及医药等下游领域的应用,而3C电子则是机器视觉应用最为充分的领域。

GGII 数据显示,3C 电子行业是机器视觉最多的应用领域,连续多年应用占比第一;其次是汽车、半导体、锂电池、医药等行业。其中锂电行业 2021 年需求增长明显,预计未来5-10 年将会是机器视觉主要增长的拉动“引擎”之一。

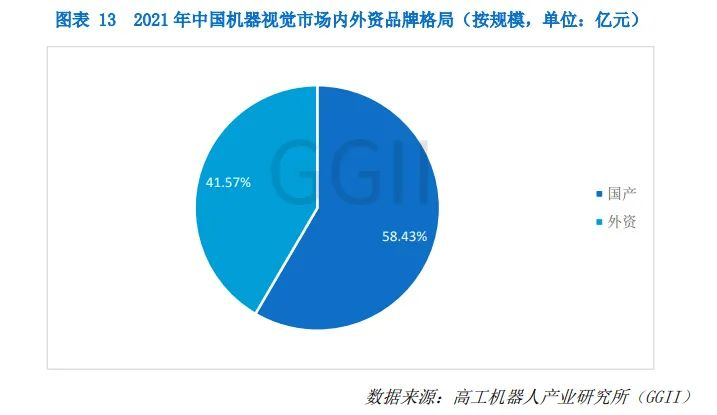

本土品牌数量增速明显 市场占比超58.43%

截止到2021 年底,中国机器视觉企业已达854 家,其中,目前已进入中国市场的国际机器视觉品牌超200家,包括CCS、DALSA、Basler、堡盟、灰点等为代表的核心部件制造商,以及康耐视、基恩士、欧姆龙、松下、邦纳、NI等巨头。

注:该数据包含机器视觉代理商

而中国自有机器视觉品牌则已超400家,涉及上游、中游、下游或相邻结合产业链的企业,如:熵智科技、图漾科技、视比特机器人、梅卡曼德、赛那德、灵西机器人、视科普机器人等,其中,主营为机器视觉软件算法的公司企业数量增速最高。

正是得益于这些本土品牌的优越表现,国产品牌在机器视觉市场后来居上,份额占比达到58.43%,略高于进口机器视觉品牌。

核心技术仍被卡脖子 本土品牌任重道远

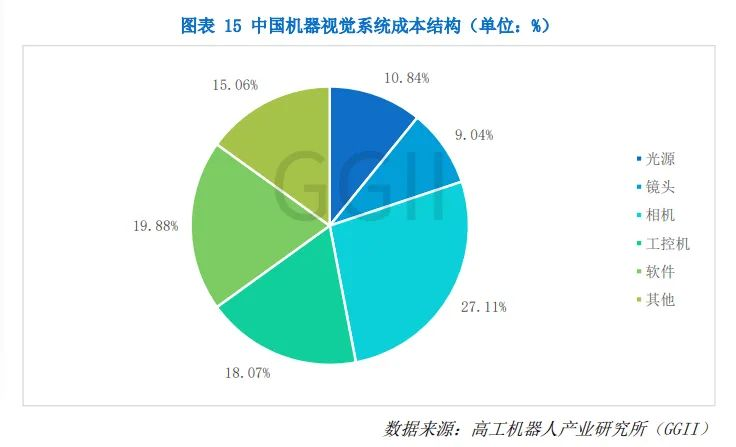

表面上看,国内市场逐渐形成了“国产”替代“进口”的扭转现象,可一旦回到单个机器视觉系统生产成本中来分析,就会发现,中游零部件环节的占比超过 60%,底层软件系统开发占比达到 19.88%。其中,元器件成本中,相机占比最大,达到 27.11%。

要想扭转这样的局面,国产机器视觉品牌就不能只一味地去追赶资本,还要让自己真正的能够沉下心来,在软硬件的技术方面下足苦功夫,才有可能打破关键技术被卡脖子的局面。

对于国产机器视觉同仁而言,未来依旧任重而道远。但我们有理由相信,随着国内技术发展的深入,本土品牌一定能够完成技术上的蜕变,带来新一轮的产业革命。